Depot Vergleich 2024

Beste Online Broker für Aktien + ETF-Sparpläne

Das Wichtigste zum Broker & Depot Vergleich in Kürze

- Damit du an der Börse Wertpapiere wie Aktien, Fonds oder ETFs (Exchange Traded Funds) kaufen kannst, benötigst du ein Depot, auch oft als Depotkonto, Wertpapierdepot oder Aktiendepot bezeichnet.

- Ein Depot kannst du sowohl bei reinen Online Brokern, die sich auf den Aktienhandel spezialisiert haben, als auch bei Banken, Direktbanken, Sparkassen, Sparda-Banken, Volks- und Raiffeisenbanken oder anderen Finanzinstituten eröffnen.

- Im Depot Vergleich auf dieser Seite findest du kostenlose Depots vor allem bei Online Brokern und Direktbanken. Viele davon bieten begrenzte Aktionen für Neukunden wie Startguthaben oder Free-Trades an

- Gute Depots bieten neben den Einmalkäufen auch die Möglichkeit für monatliche Sparpläne ab 25 oder 50 Euro in einen Aktiensparplan, ETF-Sparplan oder Fondssparplan

- Informiere dich vor dem Handel an der Börse über unsere Aktien-Tipps und Tools zur Aktienanalyse um die bestmögliche Rendite zu erzielen.

Online Broker und Depot Vergleich 2024

Über den Vergleichsrechner für Online Broker und Depot Vergleich kannst du die bekanntesten und beliebtesten Depotkonten von Online Brokern, Direktbanken, Banken und Sparkassen vergleichen. Alle hier aufgelisteten Aktiendepots kannst du direkt online eröffnen. Das Depot eignet sich zum Kaufen von einzelnen Aktien, Fonds oder ETFs (Exchange Traded Funds). Viele der Anbieter bieten auch spezielle Angebote für Aktiensparpläne oder ETF-Sparpläne an.

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

Kosten

Depot p.a.

Kosten

pro Order

Kosten

Gesamt

In Kooperation mit financeAds: Datenschutzhinweise

Was sind die Kriterien der Top 5 Online Broker im Depot Vergleich?

*) Folgende Kriterien waren ausschlaggebend, um über der Vergleichstabelle „Beste Online Broker 2024“ darzustellen:

- Bekanntheit des Online Brokers

- Breites Angebot an Produkten zum Handeln: Aktien, Fonds, ETFs

- Usability / Benutzerfreundlichkeit bei der Depoteröffnung und der späteren Nutzung

- Professionelle App zum Traden

- Varianz beim Produktportfolio: Auswahl von Brokern, die neben dem Depot auch optional ein Girokonto und eine Kreditkarte anbieten (Comdirect Bank, ING)

- Günstige bis moderate Gebühren

- Professioneller Kundenservice über Hotline

Depot bei Bank, Direktbank, Online Broker oder Neo-Broker eröffnen?

Die Wahl des Anbieters für ein Depotkonto hängt von deinen individuellen Bedürfnissen ab, wie Handelsgebühren, verfügbare Investitionsoptionen, Nutzerfreundlichkeit der Plattform und Kundenservice. Beliebte Optionen für ein Depot sind Direktbanken und Online Broker. Es ist ratsam, die verschiedenen Depot-Angebote zu vergleichen und eventuell Bewertungen und Erfahrungsberichte zu lesen, bevor du eine Entscheidung für ein bestimmtes Depotkonto triffst.

Bei folgenden Anbietern kannst du ein Wertpapierdepot bzw. Depotkonto eröffnen:

- Filialbank / Hausbank (z.B. Deutsche Bank, Commerzbank, HypoVereinsbank, Postbank, Sparkasse, Volksbank, Raiffeisenbank, PSD-Bank)

- Onlinebank / Direktbank (z.B. ING, Comdirect, 1822direkt, Consorsbank)

- Online Broker / Neo-Broker (z.B. Flatex, IG Europe, Trade Republic, Scalable Capital, JustTrade, Freedom24, Smartbroker, Traders Place und finanzen.net Zero)

- Kooperationspartner, die mit Banken oder Online Brokern zusammenarbeiten

Herkömmliche Filialbanken und Hausbanken bieten in ihrem Produktportfolio neben Girokonto, Kreditkarte, Festgeld, Tagesgeld und Krediten auch ein Depot für Wertpapiere an. Auch bei einer lokalen Sparkasse, Volks- und Raiffeisenbank kannst du ein Aktiendepot eröffnen. Diese Option für ein Depotkonto ist zwar zuverlässig, aber wegen der hohen Kosten von Filialbanken oft teurer als bei Direktbanken oder reinen Online Brokern. Hohe Gebühren für Transaktionen und die Verwahrung von Wertpapieren verringern dein Gesamtrendite bei der Aktienanlage.

Direktbanken unterhalten keine teurer Filialen und haben deshalb eine bessere Kostenstruktur. Sie bieten ihre Services ausschliesslich per E-Mail, Chat oder Telefon an. Das wirkt sich auch auf die fixen und laufenden Kosten von Depotkonten aus, die tendenziell günstiger sind als bei Filialbanken.

Spezialisierte Broker, Online Broker, auch oft als Neo-Broker genannt, bilden die dritte Kategorie und fokussieren sich ausschließlich auf Depotführung, ohne weitere Bankdienstleistungen anzubieten. In der Regel sind hier die Depots kostenlos und die Transaktionskosten noch einmal niedriger als bei Direktbanken, abhängig von deinem Trading-Verhalten. Neo-Broker haben auch den Kauf und Verkauf von Wertpapieren über Smartphone-Apps perfektioniert und sorgen für ein optimales Nutzungserlebnis beim Kaufen von Aktien, Fonds oder ETFs.

Was ist bei einem Depot Vergleich zu beachten?

Im Online Broker und Depot Vergleich solltest du sowohl die Kosten als auch die Leistungen der verschiedenen Anbieter vergleichen. Wähle ein Depot, das niedrige Transaktionskosten und Gebühren für den Wertpapierhandel sowie ein benutzerfreundliches Online-Banking-System mit leistungsstarker Handelssoftware und gute erreichbarem Kundensupport bietet. Aufgrund der unterschiedlichen Handelsgebühren und Konditionen der jeweiligen Banken, Direktbanken und Online Broker solltest du dir bei der Auswahl des richtigen Depots unbedingt alle Informationen ansehen, um einen guten Vergleich zu erzielen.

Beachte folgende Faktoren für einen Depotvergleich

- Gebühren: Achte auf die Gebühren, die von der Bank oder dem Broker erhoben werden. Vergleiche die Kosten für den Kauf und Verkauf von Aktien, ETFs und anderen Wertpapieren sowie die Kosten für die Depotführung. Einige Banken bieten auch kostenlose Depots an, aber achten Sie darauf, dass es keine versteckten Gebühren gibt.

- Angebotene Wertpapiere: Überprüfe, ob das Depot eine breite Palette von Wertpapieren anbietet, einschließlich Aktien, ETFs, Anleihen, Investmentfonds oder sogar Krypto-Währungen beinhaltet. Stelle sicher, dass das Depot auch die Wertpapiere anbietet, die du kaufen möchtest.

- Benutzerfreundlichkeit: Achte darauf, dass das Depot einfach zu bedienen ist und eine benutzerfreundliche Oberfläche hat. Überprüfe, ob das Depot auch eine mobile App anbietet, damit du jederzeit und überall auf dein Depot zugreifen und handeln kannst.

- Sicherheit: Überprüfe, ob das Depot von einer seriösen Bank oder einem seriösen Broker betrieben wird und ob es durch eine Einlagensicherung geschützt ist.

- Kundenservice: Überprüfe, ob das Depot einen guten Kundenservice per gut erreichbarer Hotline bietet und ob du bei Fragen oder Problemen leicht Hilfe erhalten kannst. Überprüfe auch, ob der Kundenservice in Ihrer Sprache verfügbar ist. Tipp: rufe die Bank oder den Broker deiner Wahl einfach mal vor der Depoteröffnung an.

Tipps für einen erfolgreichen Depotvergleich

- Vergleiche die Angebote von verschiedenen Anbietern: Nutze unseren Depotrechner, um die Angebote von verschiedenen Anbietern zu vergleichen. So erhältst du einen guten Überblick über die verschiedenen Möglichkeiten und kannst das beste Depot für deine Bedürfnisse finden.

- Achte auf die Details: Vergleiche nicht nur die Gesamtkosten, sondern auch die einzelnen Gebühren. So kannst sicherstellen, dass du das beste Angebot erhältst.

- Berücksichtige deine individuellen Bedürfnisse: Achte darauf, dass das Depot deinen individuellen Bedürfnissen entspricht. Wenn du zum Beispiel nur in Aktien investieren möchten, ist ein Depot mit einer breiten Palette an Aktien ausreichend. Wenn du hingegen auch in andere Wertpapiere wie ETFs, Anleihen, Anleihen, CFDs oder sogar Kryptos investieren möchten, sollten du ein Depot mit einem sehr breiten Angebot wählen.

Wie funktioniert eine Depoteröffnung?

Eine Depoteröffnung beginnt mit der Auswahl einer Bank oder eines Online-Brokers. Danach füllst du ein Antragsformular aus, legitimierst dich üblicherweise per PostIdent- oder VideoIdent-Verfahren und bestätigst deine Angaben. Nach der Prüfung und Genehmigung durch den Anbieter wird dein Depot eröffnet und ist bereit für Transaktionen.

Halte dich an folgenden Ablauf, um mit einem Depotkonto zu starten

- Depot und Anbieter wählen: Vergleiche Banken oder Online-Broker hinsichtlich Gebühren, Service und Handelsmöglichkeiten.

- Depot-Variante vorab klären: Soll das Depot als Einzelkonto oder Gemeinschaftskonto eröffnet werden?

- Antragsformular online ausfüllen: Gebe deine persönlichen Daten, finanziellen Verhältnisse und Anlageziele an. Am Ende erfolgt die Bestätigung der Informationen. Hier kannst du auch folgende Formulare wie Vertragsbedingungen, Datenschutz und Geldwäschegesetz herunterladen.

- Wertpapierkenntnisse: Was sind deine Erfahrungen im Wertpapierhandel mit Aktien, Fonds, ETFs, Renten?

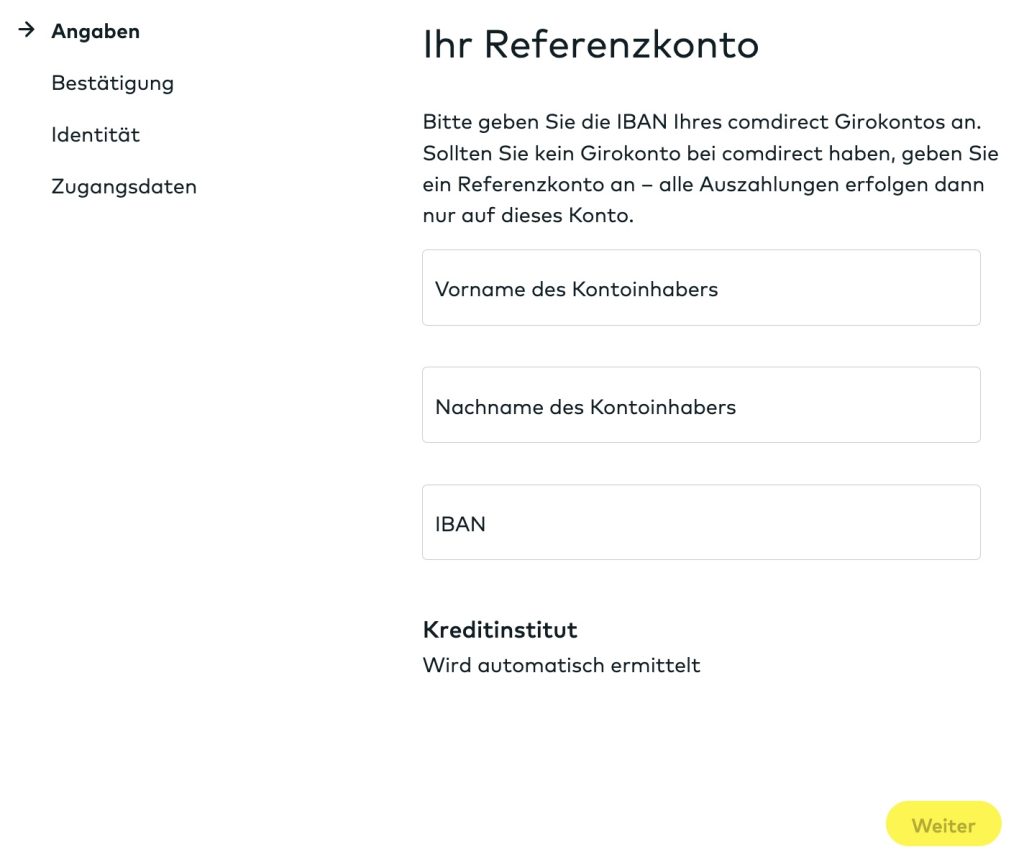

- Angabe des Referenzkontos: Gebe das Konto an, von dem die Gelder eingezogen werden sollen, um Wertpapiere zu kaufen.

- Identifikation + Legitimierung: Bestätige dein Identität, meist über das PostIdent- oder VideoIdent-Verfahren mittels Personalausweis oder Reisepass

- Einloggen in das Depot mit Zugangsdaten: Logge dich das erste Mal mit deinen Zugangsdaten in dein Depot über das Internet ein.

- Kapitaleinzahlung: Überweise Geld auf dein Depotkonto bzw. Verrechnungskonto, um mit dem Handel zu beginnen.

Schritt 1: Online Broker und Depot Vergleich vor der Depoteröffnung

Damit du an der Börse Aktien, Fonds, ETFs oder Zertifikate kaufen kannst, benötigst du ein spezielles Konto zum Kaufen und Verkaufen von Wertpapieren, auch Depotkonto oder Depot, genannt. Ein Depot Vergleich lohnt sich, denn Konditionen variieren je nach Anbieter. Vor allem gibt es große Unterschiede zwischen Filialbanken und Direktbanken auf der einen Seite und Online Brokern auf der anderen Seite.

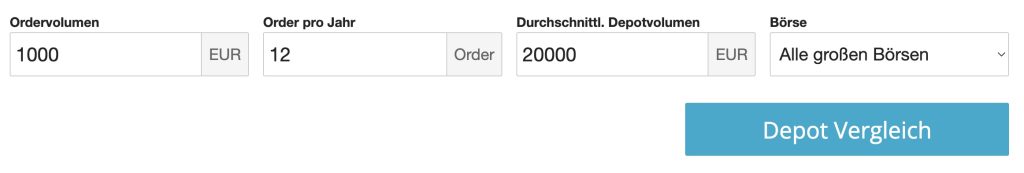

Die Ersparnis hängt davon ab, wie oft du Wertpapiere kaufen und verkaufen möchtest und kann pro Jahr oft mehrere hundert bis einige tausend Euros betragen. Um die jährlichen Kosten grob zu kalkulieren und zu vergleichen, nutze bitte im Vergleichsrechner folgende Einstellmöglichkeiten:

- Durchschnittliches Ordervolumen pro Trade (Kauf oder Verkauf)

- Anzahl der Orders pro Jahr

- Durchschnittliches Depotvolumen

- Art der Börse, über die die Wertpapiere gehandelt werden (Xetra, Frankfurt, Hamburg, NYSE, Gettex, weiteren Börsen und OTC / Over the Counter)

Bild: Depot Vergleich Rechner und Einstellungen von Ordervolumen, Order pro Jahr, Durchschnittliches Ordervolumen und Börse im Vergleichsrechner (Quelle: Aktien-Kaufen.de)

Nachdem du dich für eine Bank, Direktbank oder Online Broker entschieden hast, klicke auf den Button „Depot eröffnen„, um mit direkt zum Anbieter zu gelangen und mit Online-Prozess für die Depoteröffnung zu starten.

Die Eröffnung eines Depots bei einer Bank oder Direktbank ist ein schneller und unkomplizierter Prozess, der nur wenige Minuten in Anspruch nimmt. Wenn du bereits Kunde bei einer Bank oder Direktbank bist, die du im Rechner für dein neues Depot ausgewählt hast, kannst du dich einfach in dein bestehendes Konto einloggen und von dort aus direkt ein neues Depot eröffnen. Für Neukunden ist der Prozess ebenso einfach. Durch den Klick auf „Jetzt Depot eröffnen“ (Beispiel Comdirect Bank) wirst du durch die notwendigen Schritte geführt, um dein neues Depot einzurichten. In beiden Fällen ist der Vorgang für eine schnelle und effiziente Online-Depoteröffnung optimiert.

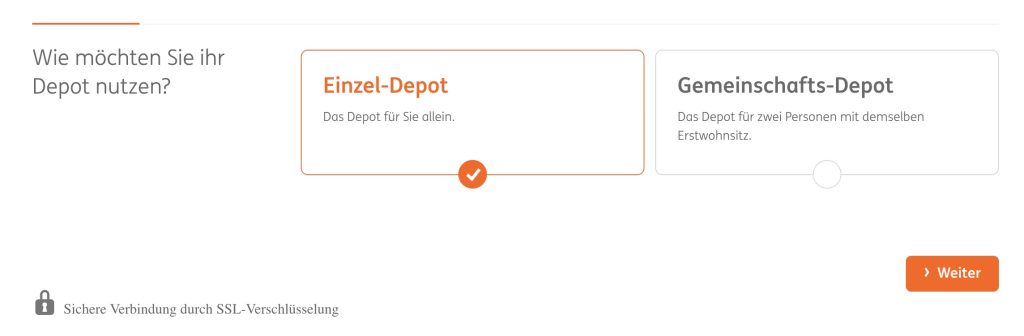

Schritt 2: Depotkonto als Einzelkonto oder Gemeinschaftskonto?

Die erste Frage beim Kontoeröffnungsprozess für ein Depotkonto ist, ob es als Einzelkonto der Gemeinschaftskonto eröffnen werden soll. Bei der Entscheidung, ob du ein Depotkonto als Einzel-Depot oder als Gemeinschafts-Depot eröffnen solltest, sind verschiedene Aspekte zu berücksichtigen.

Ein Einzeldepot bietet dir volle Eigenverantwortung und Kontrolle über deine Investitionsentscheidungen. Die Verwaltung ist einfacher, da nur eine Person Zugriff hat, und deine finanziellen Angelegenheiten bleiben privat. Im Erbfall ist die Regelung oft klarer und einfacher.

Im Gegensatz dazu ermöglicht ein Gemeinschaftsdepot Partnern, die gemeinsame finanzielle Ziele haben, gemeinsame Investitionsentscheidungen zu treffen. Das können Ehepartner – die Frau oder der Mann, Lebenspartner, Familienmitglieder oder Freunde sein. Oft wird jedoch ein gemeinsamer Erstwohnsitz vorausgesetzt. Ein gemeinsames Depotkonto kann eine Risikoteilung bedeuten und die Möglichkeit bieten, Kapital beider Parteien zu investieren. Allerdings erfordert dies eine engere Abstimmung und gemeinsame Entscheidungsfindung, was die Verwaltung komplizierter machen kann. Bei einem Gemeinschafts-Depot sind auch die erbrechtlichen Überlegungen komplexer, insbesondere bei der Aufteilung des Vermögens nach dem Tod eines Kontoinhabers.

Letztlich hängt die Wahl zwischen einem Einzel- und einem Gemeinschafts-Depot davon ab, ob du die volle Kontrolle und Privatsphäre deiner Investitionen bevorzugst oder ob du bereit bist, Investitionen und Risiken mit einem Partner zu teilen. In einigen Fällen kann eine Kombination beider Kontotypen – ein persönliches Einzel-Depot für individuelle Ziele und ein gemeinsames Depot für gemeinsame finanzielle Vorhaben – eine ausgewogene Lösung sein.

Praxis-Tipp: Alternativ kannst du das Depot als Einzelkonto eröffnen und deinem Partner eine Kontoverfügung erteilen. Das ist oft der deutlich einfachere Weg. Hintergrund ist auch, dass ein Einzelkonto nicht in ein Gemeinschaftskonto und umgekehrt geändert werden kann.

Bild: Depoteröffnung ING als Einzelkonto oder Gemeinschaftskonto (Quelle: ING.de, Stand 14.01.2024)

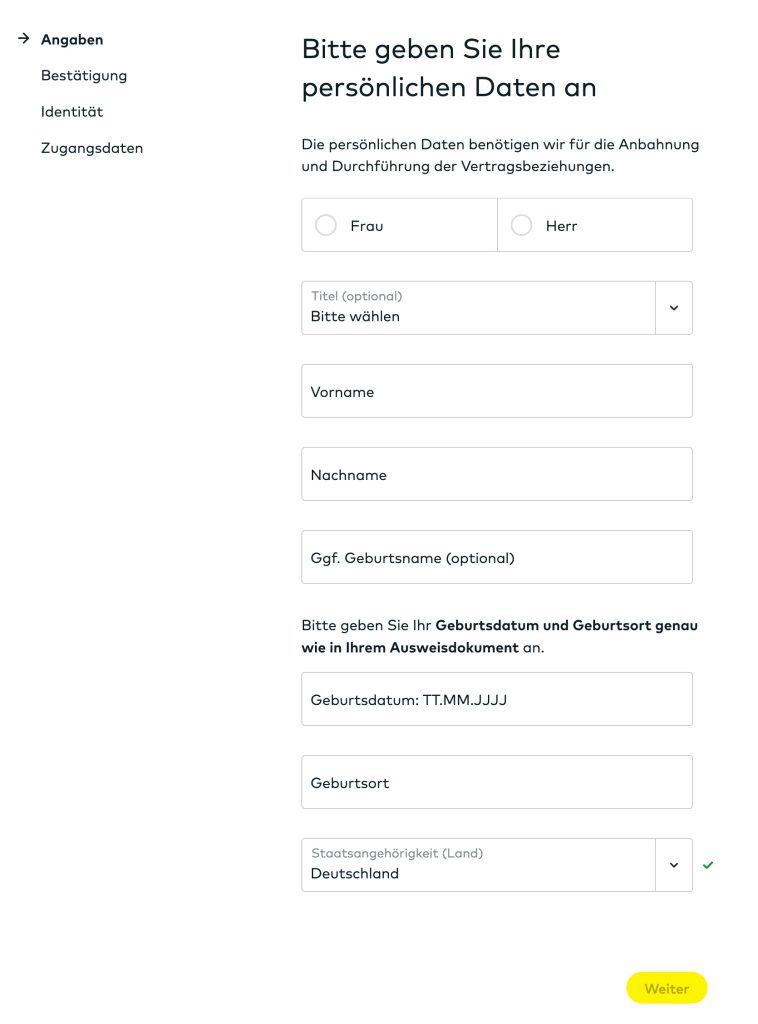

Schritt 3: Persönliche Daten und Informationen angeben

Bei der Eröffnung eines Depotkontos sind einige persönliche Informationen unerlässlich. Zunächst musst du deine Anrede (Mann, Frau) deinen vollständigen Vor- und Nachnamen, optional dein Titel wie Dr. oder Prof., dein Geburtsdatum sowie den Geburtsort angeben. Diese Angaben dienen zur eindeutigen Identifizierung deiner Person. Weiterhin ist die Angabe deiner Staatsangehörigkeit erforderlich, da diese für steuerliche und rechtliche Zwecke relevant sein kann. Außerdem musst du deine aktuelle Wohnadresse wie im Ausweisdokument angeben, um die korrekte Zuordnung deines Wohnsitzes sicherzustellen. Viele Anbieter fragen in diesem oder folgendem Schritt deinen Familienstand, deine Telefonnummer, deine E-Mail-Adresse, deine Steuerinformationen (Steuer-ID) und deine erwarteten Kontoumsätze ab. Angaben zu deinem Beruf, deinem Arbeitgeber und der Branche werden ebenfalls oft verlangt, um ein umfassendes Bild deiner finanziellen Situation zu erhalten. Optional wirst du in diesem Schritt gefragt, ob du auch auch gleich einen Sparplan einrichten möchtest.

Die Bank oder der Online Broker benötigt diese Informationen zu den persönlichen Daten, um überhaupt die Geschäftsbeziehung mit dir aufzubauen und durchzuführen. Diese Informationen bilden die Grundlage für die Depoteröffnung und sind entscheidend für die Einhaltung gesetzlicher Vorschriften und Compliance-Richtlinien der Bank oder des Brokers.

Eingabe der persönlichen Daten während der Depoteröffnung am Beispiel der Comdirect Bank:

Bild: Depot-eröffnen am Beispiel der Comdirect Bank (Quelle: Comdirect.de, Stand 14.01.2024)

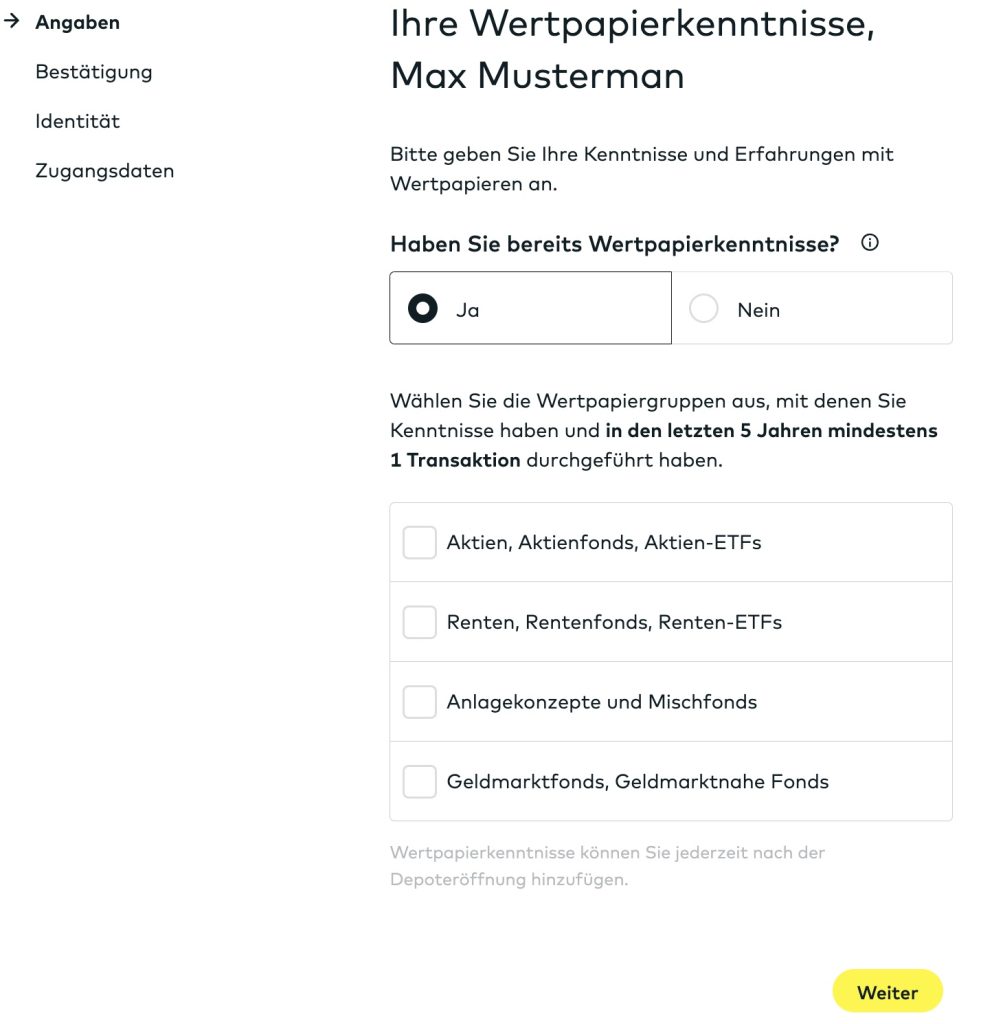

Schritt 4: Angabe deiner Erfahrungen und Kenntnisse im Handel mit Wertpapieren

Die Bank, Direktbank oder der Online Broker ist gesetzlich verpflichtet, deine Erfahrungen im Wertpapierhandel zu erfragen. Erst nachdem du deine Kenntnisse über die von dir gewählten Wertpapiere bestätigt hast, kannst Sie mit dem Handel von Aktien, Fonds, ETFs oder sonstigen Wertpapieren beginnen. Hirbei ist ausschlaggebend, dass du nur dann eine Wertpapiergruppen auswählen solltest, wenn du mit dieser Art von Wertpapieren Kenntnisse hast und in den letzten 5 Jahren mindestens 1 Transaktion durchgeführt hast.

Bild: Wertpapierkenntnisse bei der Depoteröffnung für ein Aktiendepot bzw. Wertpapierdepot (Quelle: Comdirect.de, Stand: 14.01.2024)

Am Beispiel der Comdirect werden die Kenntnisse nach 4 Kategorien erfragt:

- Aktien, Aktienfonds, Aktien-ETFs

- Renten, Rentenfonds, Renten-ETFs

- Anlagekonzepte und Mischfonds

- Geldmarktfonds, Geldmarktnahe Fonds

Falls du mit einem Wertpapier handeln möchtest, über das du keine Kenntnisse besitzt, wird dir die Bank vorab Informationen über die Risiken und Merkmale dieses Wertpapiers zur Verfügung stellen. Wenn du noch keine Erfahrungen im Bereich ETFs oder Börsenhandel gesammelt hast, brauchst du dich also nicht beunruhigen. Es ist ganz normal, dass man nicht sofort als Aktien- und Börsen-Experte startet. In diesem Fall solltest du die Option „nein“ wählen und dich anschließend mithilfe der Informationsblätter der Bank oder des Brokers über die verschiedenen Wertpapier-Risikoklassen weiterbilden. Bei der Comdirect stehen dir diese Informationen als PDF-Dateien zur Verfügung.

Außerdem ist es erforderlich, eine Handelsstufe für dein Depot festzulegen, da sich Wertpapiere in ihrer Komplexität unterscheiden. Über die Wahl der Depothandelsstufe, auch als Zielmarkt bekannt, bestimmst du, wie komplex die Wertpapiere sein dürfen, die in diesem Depot gehandelt werden dürfen.

- Einfache Wertpapiere, die Basiskenntnisse erfordern, z.B. Aktien, Renten, Fonds, ETFs

- Komplexe Wertpapiere, die erweiterte Kenntnisse erfordern, z.B. ETCs, Aktien-Anleihen, Offene Immobilienfonds

- Sehr komplexe Wertpapiere, die umfangreiche Kenntnisse erfordern, z.B. Optionsscheine, Knock-out-Produkte, Gehebelte ETCs

Beachte, dass die Festlegung der Depothandelsstufe unabhängig von deinen bereits erfassten Wertpapierkenntnissen erfolgt.

Handelsstufe bei der Depoteröffnung am Beispiel der Comdirect Bank (Quelle: Comdirect.de, Stand 14.01.2024)

Die Angaben zu deinen Wertpapierkenntnissen und zu der Handelsstufe kannst du auch nach der Depoteröffnung durchführen.

Alle Fragen zu deinen Wertpapierkenntnissen erfüllen damit folgende Zwecke:

- Einhaltung gesetzlicher Vorschriften: Banken sind gesetzlich dazu verpflichtet, die Erfahrung und Kenntnisse ihrer Kunden im Umgang mit Wertpapieren zu ermitteln. Diese Anforderung ist Teil der regulatorischen Vorschriften, die darauf abzielen, Kunden vor ungeeigneten oder risikoreichen Anlageentscheidungen zu schützen.

- Anlegerschutz: Durch das Abfragen der Wertpapierkenntnisse können Banken sicherstellen, dass Kunden Produkte und Dienstleistungen angeboten werden, die ihrem Erfahrungs- und Wissensstand entsprechen. Dies schützt insbesondere unerfahrene Anleger vor komplexen und potenziell riskanten Anlageformen, die sie möglicherweise nicht vollständig verstehen.

- Risikobewertung: Die Kenntnisse des Kunden über verschiedene Wertpapiere helfen der Bank dabei, das individuelle Risikoprofil des Kunden zu beurteilen. Dies ist wichtig, um Anlagestrategien und Produkte zu empfehlen, die zu den Risikopräferenzen und Anlagezielen des Kunden passen.

- Maßgeschneiderte Beratung: Durch das Verständnis der Wertpapierkenntnisse des Kunden können Banken maßgeschneiderte Anlageberatung und Empfehlungen anbieten, die auf die spezifischen Bedürfnisse und Ziele des Kunden zugeschnitten sind.

- Prävention von Missverständnissen und Fehlern: Eine gründliche Kenntnis der Erfahrung des Kunden mit Wertpapieren hilft, Missverständnisse und Fehler bei der Anlageberatung zu vermeiden, die durch eine Überschätzung der Kenntnisse des Kunden entstehen könnten.

Schritt 5: Referenzkonto oder aktuelle Kontoverbindung angeben

Um Handel über das Depot zu betreiben musst du das Depot Geld von einem Konto einziehen können, auch Referenzkonto genannt. Bei der Angabe deines Referenzkontos wählst du ein bereits bestehendes Girokonto aus, das als zentrale Schnittstelle für dein Depot fungiert. Dieses Konto muss nicht zwingend bei derselben Bank geführt werden, bei der du dein Depot eröffnest; es kann auch ein Konto bei einer anderen deutschen Bank oder Sparkasse sein. Wenn du allerdings bereits ein Girokonto bei der Bank hast, bei der du das Depot eröffnest, dient dieses Konto automatisch auch als Verrechnungskonto. Über dieses kannst du Geld auf dein Depot einzahlen sowie Geld vom Depot auszahlen lassen.

Depot-Vergleich und Depoteröffnung: Referenzkonto bzw. Bankverbindung (Quelle: Comdirect.de, Stand. 14.01.2024)

Was ist beim Depot der Unterschied zwischen Referenzkonto und Verrechnungskonto?

Bei einem Depotkonto unterscheidet man zwischen dem Referenzkonto und dem Verrechnungskonto. Das Referenzkonto ist ein gewöhnliches Girokonto, das du für Ein- und Auszahlungen auf und von deinem Depotkonto nutzt. Es kann bei derselben oder einer anderen Bank geführt werden. Auszahlungen aus dem Depot erfolgen in der Regel nur auf dieses Konto. Das Verrechnungskonto hingegen ist direkt mit deinem Depot verbunden und dient der Abwicklung aller Transaktionen, wie dem Kauf und Verkauf von Wertpapieren. Es fungiert als Zwischenstation zwischen dem Depot und dem Referenzkonto, wobei direkte Ein- oder Auszahlungen von externen Konten hier nicht möglich sind. Kurz gesagt, das Referenzkonto ist dein persönliches Konto für den Geldtransfer, während das Verrechnungskonto alle Depottransaktionen verwaltet.

Der Unterschied zwischen Verrechnungskonto und Referenzkonto kann anfangs verwirrend sein. Kurz gesagt: Das Verrechnungskonto verbindet dein Depot mit dem Referenzkonto für Ein- und Auszahlungen, wobei das Depot selbst nicht direkt am Zahlungsverkehr teilnimmt. Das Verrechnungskonto dient als Puffer zwischen dem Depot und dem Referenzkonto, hier anschaulich dargestellt: Referenzkonto (Girokonto) <–> Verrechnungskonto <–> Depotkonto

Referenzkonto

- Definition: Das Referenzkonto ist ein normales Girokonto, das du außerhalb deines Depotkontos führst.

- Zweck: Es dient als die primäre Quelle für Einzahlungen auf das Depotkonto und als Ziel für Auszahlungen vom Depotkonto.

- Flexibilität: Es kann bei derselben Bank wie das Depotkonto oder bei einer anderen Bank geführt werden.

- Einschränkung: In der Regel können Auszahlungen aus dem Depot nur auf das hinterlegte Referenzkonto erfolgen.

Verrechnungskonto

- Definition: Das Verrechnungskonto ist ein spezielles Konto, das in direkter Verbindung mit deinem Depotkonto steht.

- Zweck: Es dient der Abwicklung und Verrechnung aller Transaktionen, die im Zusammenhang mit dem Depotkonto stehen, wie dem Kauf und Verkauf von Wertpapieren.

- Direkte Verbindung: Es ist in der Regel fest an das Depotkonto gebunden und wird oft von derselben Bank bereitgestellt.

- Kein direkter Zahlungsverkehr: Auf das Verrechnungskonto kannst du nicht direkt von außen einzahlen oder Geld abheben. Es fungiert als Zwischenkonto zwischen dem Depot und dem Referenzkonto.

Schritt 6: Identifikation deiner Person und Legitimation

Am Ende der Depoteröffnung musst dich als Person verifizieren lassen. Bei der Eröffnung eines Depotkontos bei einer Bank oder einem Online-Broker sind Identifikation und Legitimation entscheidende Schritte. Nicht wundern, oft werden diese Begriffe von Finanzinstituten synonym verwendet.

Die Identifikation dient dazu, deine Identität zu bestätigen, üblicherweise durch Vorlage deines Personalausweises, Führerscheins oder Reisepasses. Das wird mittels eines Video-Ident- oder Post-Ident-Verfahrens durchgeführt von Dienstleistern, die mit den Banken und Brokern zusammenarbeiten. Dieser Schritt ist für dich kostenlos und wichtig, um sicherzustellen, dass du wirklich die Person bist, die du vorgibst zu sein, und um Betrug vorzubeugen.

Die Legitimation hingegen überprüft deine Berechtigung zur Eröffnung eines Depotkontos und zum Handeln mit Wertpapieren. Sie umfasst meist eine Überprüfung deiner finanziellen Verhältnisse und deiner Erfahrung im Wertpapierhandel. Der Zweck der Legitimation ist es, sowohl dich als Anleger zu schützen, indem sichergestellt wird, dass die angebotenen Dienstleistungen zu deinem Anlageprofil passen, als auch gesetzliche Vorschriften, wie die Verhinderung von Geldwäsche, einzuhalten.

Was ist der Unterschied zwischen Video-Ident- und dem Post-Ident-Verfahren?

Der Unterschied zwischen dem Video-Ident- und dem Post-Ident-Verfahren liegt in der Art und Weise, wie deine Identität für Bankgeschäfte oder ähnliche formale Prozesse bestätigt wird. Beide sind Methoden zur Identitätsfeststellung, aber sie nutzen unterschiedliche Technologien und Prozesse.

Das Video-Ident-Verfahren bietet eine bequeme, schnelle und technologiebasierte Methode zur Identitätsfeststellung, während das Post-Ident-Verfahren eine traditionellere Methode darstellt, die einen persönlichen Besuch in einer Postfiliale erfordert. Beide Verfahren sind sicher und werden von Banken und anderen Institutionen zur Identitätsverifizierung akzeptiert.

Post-Ident-Verfahren

- Technologie: Klassisches Offline-Verfahren.

- Prozess: Du gehst mit deinen Identitätsdokumenten zu einer Postfiliale. Ein Mitarbeiter überprüft dort deine Dokumente und deine Identität und bestätigt diese gegenüber der Bank oder dem Dienstleister.

- Ort: Erfordert einen persönlichen Besuch in einer Postfiliale.

- Zeit: Abhängig von den Öffnungszeiten der Postfilialen.

- Sicherheit: Basiert auf der persönlichen Überprüfung durch geschultes Personal.

Video-Ident-Verfahren

- Technologie: Nutzt Videotelefonie.

- Prozess: Du führst über deinen PC, Laptop, Tablet oder Smartphone ein Video-Gespräch mit einem Mitarbeiter des Dienstleisters. Dabei musst du deinen gültigen Personalausweis oder Reisepass in die Kamera halten und eventuell einige Sicherheitsfragen beantworten.

- Ort: Kann bequem von zu Hause oder einem anderen Ort mit Internetzugang durchgeführt werden.

- Zeit: Oft schneller und flexibler, da es keine Öffnungszeiten wie bei einer Postfiliale gibt. Innerhalb von 5-10 Minuten erledigt.

- Sicherheit: Moderne Video-Ident-Verfahren nutzen zusätzliche Sicherheitsfeatures wie Gesichtserkennung und Dokumentenprüfung in Echtzeit.

Schritt 7: Einloggen in das Depot mit Zugangsdaten

Wann kann ich mich nach der Depoteröffnung das erste Mal in mein Depot einloggen? Nun heisst es einige Tage Geduld!

Die Zeit bis zur ersten Anmeldung in deinem neuen Depot nach der Eröffnung hängt von verschiedenen Faktoren ab, insbesondere von der Bank oder dem Broker, bei dem du das Depot eröffnest, sowie von den jeweiligen internen Prozessen. Hier sind einige allgemeine Richtlinien:

- Bearbeitungszeit für die Depoteröffnung: Nachdem du alle erforderlichen Unterlagen eingereicht und die Identifikations- und Legitimationsprozesse (wie Video-Ident oder Post-Ident) abgeschlossen hast, benötigt die Bank oder der Broker normalerweise einige Tage, um alles zu bearbeiten und dein Depot zu eröffnen. Wenn es gerade eine Zeit ist, in der besonders viele Depots eröffnet oder das Angebot besonders beliebt ist, kann es länger dauern.

- Zugangsdaten: Sobald dein Depot von der Bank technisch eingerichtet und freigeschalten ist, sendet dir die Bank oder der Broker in der Regel innerhalb weniger Tage die Zugangsdaten zu. Dies kann per E-Mail, SMS oder per Post erfolgen. Der Versand per Post dauert natürlich länger.

- Sicherheitsverfahren: Für die erste Anmeldung könnten zusätzliche Sicherheitsmaßnahmen erforderlich sein, wie das Setzen eines eigenen Passworts, 2FA (2-Faktor-Authentifizierung) oder die Aktivierung über einen einmaligen Code per SMS oder E-Mail.

- Online-Broker: Bei Online-Brokern kann der Prozess oft schneller sein. Manchmal kannst du dich innerhalb von wenigen Tagen nach Abschluss des Online-Prozesses in dein Depot einloggen.

Je nach Bank oder Broker kannst du dich sowohl über den Desktop am PC oder Laptop als auch über Apps für Tablet und Smartphone in dein neues Depot einloggen.

Wie sicher ist das Geld im Wertpapierdepot?

Die Sicherheit deines Geldes in einem Wertpapierdepot bei einer Bank oder einem Broker hängt von verschiedenen Aspekten ab:

- Marktrisiken: Wertpapiere wie Aktien, Fonds und ETFs sind Marktschwankungen unterworfen, was bedeutet, dass ihr Wert steigen oder fallen kann.

- Trennung von Bankvermögen: Deine Wertpapiere sind rechtlich vom Vermögen der Depotbank getrennt, was Schutz im Falle einer Bankinsolvenz bietet.

- Einlagensicherung: Für Geld auf dem Verrechnungskonto gibt es Einlagensicherungssysteme, die aber nicht direkt für Wertpapiere gelten.

- Regulatorischer Schutz: Banken und Broker unterliegen strengen Regulierungen beim Umgang mit Kundengeldern.

- Risikomanagement: Eine gute Diversifikation im Portfolio kann helfen, das Risiko zu streuen.

Die Wertpapiere in deinem Depot sind den normalen Marktrisiken ausgesetzt, was bedeutet, dass ihr Wert je nach Marktlage steigen oder fallen kann. Dies ist ein natürliches Risiko bei der Investition in Wertpapiere. Sofern du die Wertpapiere noch nicht verkaufst, können im Depot Buchgewinne (Gewinne, wenn du jetzt verkaufen würdest) oder Buchverluste (Verluste, wenn du jetzt verkaufen würdest) vorhanden sein. Deine Wertpapiere selbst sind jedoch in der Regel sicher, da sie vom Vermögen der Depotbank getrennt gehalten werden. Dies bedeutet, dass sie im Falle einer Insolvenz der Bank nicht zur Insolvenzmasse gehören und somit geschützt sind.

Bei Investmentfonds und ETFs sieht es ähnlich aus: Investmentfonds bieten einen speziellen Schutz, auch wenn sie nicht unter die gesetzliche oder private Einlagensicherung fallen. Sie gelten als Sondervermögen und sind dadurch besonders geschützt. Dies bedeutet, dass das in den Fonds investierte Vermögen nicht für die Schulden der Kapitalanlagegesellschaft (KAG), die den Fonds verwaltet, haftbar ist. Sollte die KAG insolvent werden, wird das Sondervermögen nicht in die Insolvenzmasse einbezogen. Für die Anleger hat das den Vorteil, dass die Anteile im Investmentfonds auch bei einer Insolvenz der KAG sicher sind und nicht verloren gehen.

Zusammengefasst gilt folgendes für Geld im Depot:

- Geld auf dem Verrechnungskonto: Falls du Geld auf einem Verrechnungskonto hältst, das mit deinem Depotkonto verbunden ist, kann dieses Geld durch die Einlagensicherung geschützt sein, da es sich um eine Einlage bei der Bank handelt.

- Geld als Wertpapiere im Depotkonto: Wertpapiere wie Aktien, Anleihen oder Fondsanteile sind keine Einlagen und fallen daher nicht unter die Einlagensicherung. Sie sind jedoch in der Regel durch andere Mechanismen geschützt, da sie als Sondervermögen gelten und bei einer Bankinsolvenz vom Vermögen der Bank getrennt sind.

- Sondervermögen: Da Wertpapiere als Sondervermögen geführt werden, sind sie im Falle einer Insolvenz der depotführenden Bank von deren Vermögensmasse getrennt und gehören rechtlich weiterhin dem Anleger.

Bitte beachte, dass die Einlagensicherung, die für Bankguthaben wie auf Girokonto, Festgeldkonto oder Tagesgeldkonto greift, nicht direkt für in Wertpapieren investiertes Geld gilt. Die Banken und Broker, die diese Depots verwalten, unterliegen jedoch strengen regulatorischen Anforderungen, die einen gewissen Schutz bieten. Außerdem ist ein diversifiziertes Portfolio ein Schlüsselelement im Risikomanagement, da es hilft, das Risiko zu verteilen und nicht alle Investitionen von den Bewegungen eines einzelnen Marktes oder Sektors abhängig zu machen.

![body=[<center><img src='https://bilder.financeads.net/testsiegel/4226.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/4226_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/3388.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/3388_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/1833.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/1833_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/5864.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/5864_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/3882.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/3882_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/5316.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/5316_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/5836.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/5836_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/2608.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/2608_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/5190.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/5190_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/416.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/416_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/4230.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/4230_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/3912.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/3912_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/4142.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/4142_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/1800.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/1800_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/386.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/386_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/1493.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/1493_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/3922.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/3922_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/5306.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/5306_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/199.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/199_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/510.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/510_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/3562.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/3562_kl.gif)

![body=[<center><img src='https://bilder.financeads.net/testsiegel/5010.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body]](https://bilder.financeads.net/testsiegel/5010_kl.gif)